Commentaires

Perspectives – Premier trimestre de 2024 : Les politiques publiques et les élections

09 mai 2024

Dans nos Prévisions pour 2024, nous avons mentionné que plusieurs pays où vit plus de la moitié de la population mondiale, qui représentent près des deux tiers du PIB mondial et 80 % de la valeur boursière mondiale, tiendront des élections cette année. Aucune de ces élections ne sera aussi importante pour l’économie mondiale et les marchés financiers que le bras de fer que se livreront les présidents Biden et Trump en novembre aux États-Unis. Selon les sondages, la course est très serrée entre les deux hommes, même à l’échelle nationale, mais Trump mène dans des États pivots. Les républicains cherchent à remporter la majorité au Sénat, tandis que les démocrates semblent plus susceptibles de remporter la majorité à la Chambre des représentants. Puis, un certain nombre d’événements judiciaires lourds de conséquences auront lieu d’ici novembre (notamment des procès civils et criminels et la décision de la Cour suprême sur l’immunité présidentielle contre les poursuites), ce qui rend les résultats de ce cycle électoral particulièrement volatils et difficiles à prévoir.

Leçons tirées des années électorales précédentes

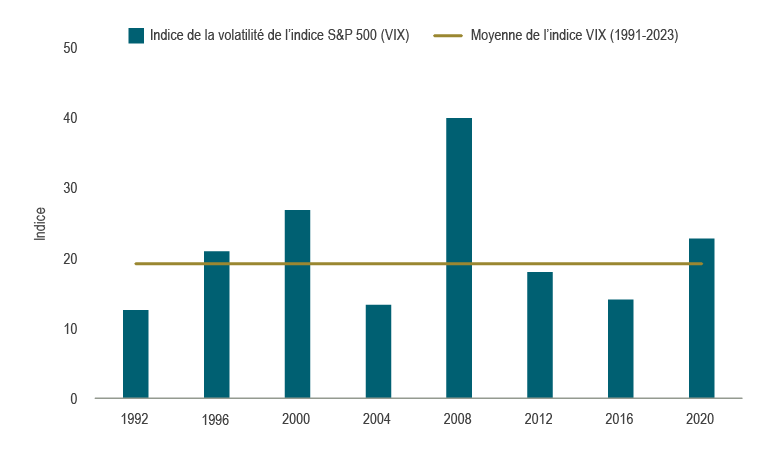

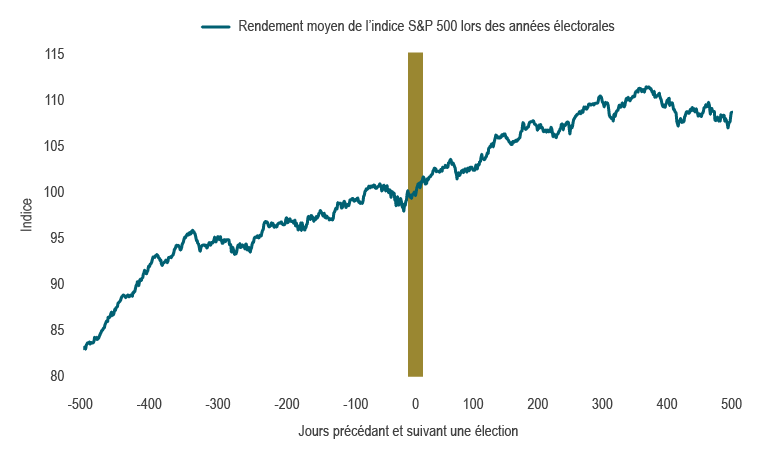

Lorsque toutes les manchettes laissent planer l’incertitude sur les résultats d’une élection et que chaque élection semble plus lourde de conséquences que la précédente, il est normal de s’attendre à de la volatilité. Pourtant, l’indice VIX (volatilité du marché boursier) et l’indice MOVE (volatilité du marché obligataire) ne montrent aucune augmentation persistante de la volatilité réalisée lors des années électorales (graphique 1). De plus, les marchés boursiers se comportent généralement bien pendant les années électorales, en raison des mesures de relance (graphique 2), sans aucune différence notable au chapitre du rendement moyen entre les années électorales et les autres années.

Graphique 1 : À l’exception de 2008, la volatilité lors des années électorales est conforme à la moyenne

Sources : CBOE et Macrobond.

Sources : CBOE et Macrobond.

Graphique 2 : Les actions américaines se comportent bien avant et après les élections

Rendement de l’indice S&P 500 les jours précédant et suivant une élection présidentielle depuis 1952, indexé à 100 le jour de l’élection x = 0

Sources : S&P Global et Macrobond.

Sources : S&P Global et Macrobond.

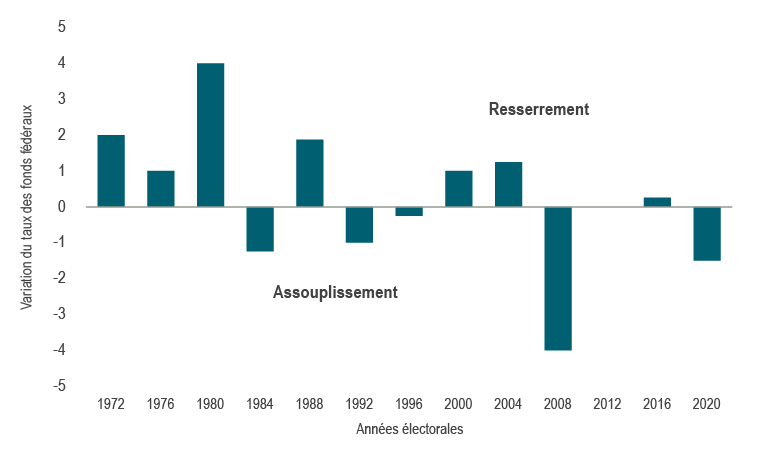

Il existe également une perception selon laquelle l’indépendance de la Réserve fédérale américaine (Fed) face au pouvoir politique devrait se traduire par une inaction de sa part à l’égard des taux directeurs. Toutefois, depuis 1972, il n’y a eu qu’une seule année électorale où les taux directeurs ont terminé l’année au niveau où ils l’avaient commencée (graphique 3). C’était pendant la longue période de politiques de taux d’intérêt nuls, de 2009 à 2016. Nombreux sont ceux qui souhaitent que la Fed conserve ses objectifs axés sur le maintien de l’inflation à 2 % et le maintien des conditions d’un taux d’emploi durable maximal. Il convient de noter que l’indépendance de la Fed est remise en question, car le mandat du président Powell prend fin en mai 2026. Trump a laissé entendre qu’il aimerait exercer un certain contrôle sur les décisions de politique monétaire, allant même jusqu’à suggérer qu’il soit consulté sur les changements. Évidemment, il est peu probable que le Congrès désigne un candidat plus influençable. De plus, toute tentative de politiser directement les actions de la Fed se solderait vraisemblablement par une hausse contreproductive des taux d’intérêt à long terme (du fait de l’anticipation d’une poussée de l’inflation à long terme). Examinons d’autres conséquences sur le marché.

Graphique 3 : La Fed n’hésite pas à modifier sa politique monétaire pendant les années électorales

Sources : Réserve fédérale et Macrobond.

Sources : Réserve fédérale et Macrobond.

Conséquences des programmes politiques américains sur les marchés

L’une des principales différences entre les deux candidats est leur vision extérieure du monde, l’un divisant le monde en coalitions amicales et hostiles, l’autre plaçant l’Amérique au premier rang par rapport à tous les autres pays. Il n’est pas surprenant que l’un des grands thèmes qui émergent de l’élection américaine soit l’anticipation de différences importantes dans le fonctionnement de l’économie mondiale selon le résultat de l’élection. Les droits de douane pourraient constituer l’une des divergences politiques qui auront le plus de répercussions. Trump a proposé une forte hausse de 10 % pour tous les pays et de 60 % pour les importations en provenance de Chine. Même en l’absence de représailles des autres pays, une telle mesure perturberait considérablement l’activité économique, ce qui se traduirait par une incertitude dans les relations commerciales, un remaniement des chaînes d’approvisionnement et une accumulation de stocks par mesure de précaution – des facteurs qui peuvent tous contribuer à une montée de l’inflation. Le Canada et le Mexique pourraient demander des exemptions particulières, mais l’ACEUM, qui remplace l’ALENA, doit faire l’objet d’un examen en 2026, dans le cadre d’un cycle de six ans. Sans exemption des droits de douane, le Canada, une économie ouverte largement tributaire de ses échanges commerciaux avec les États-Unis, verrait son PIB reculer. De plus, une telle situation mettrait en lumière les problèmes de productivité du Canada et ses difficultés à être compétitif et à réagir aux chocs.

Par ailleurs, tout comme le Canada, les États-Unis ont connu une forte croissance démographique avec l’arrivée massive d’immigrants. Trump a proposé de déporter un grand nombre d’immigrants illégaux (environ 10 millions). Bien qu’il puisse s’agir d’une mesure irréaliste et complexe sur le plan logistique, une baisse de 3 % de la population aurait une incidence à la fois sur les dépenses et l’activité économique, tout en réduisant la main-d’œuvre, ce qui est en soi inflationniste.

Aucun des deux candidats à la présidentielle n’a exprimé l’intention de contenir les politiques budgétaires expansionnistes. La situation démographique indique déjà que les coûts intégrés des soins de santé et de la sécurité sociale augmentent considérablement. Biden a proposé des mesures en matière de revenus, comme laisser expirer les baisses d’impôt de Trump, relever de sept points de pourcentage, à 28 %, le taux d’imposition des sociétés et augmenter l’impôt sur les rachats d’actions de sociétés, qui passerait de 1 % à 4 %. Ces mesures contribueraient à freiner la croissance incontrôlée du déficit, mais pourraient ralentir la croissance économique et l’inflation et aussi avoir une incidence sur les cours boursiers. En revanche, il est probable que Trump prolonge les baisses d’impôt qu’il a imposées lors de son premier mandat.

Les niveaux d’endettement continueront également d’augmenter. Le Congressional Budget Office (CBO) prévoit que la dette passera d’environ 100 % du PIB en 2025 à 115 % du PIB en 2035. Les frais d’intérêts nets, qui représentent déjà 16 cents de chaque dollar de recettes fédérales, augmenteront parallèlement à la dette et dépasseront toutes les autres dépenses, sauf celles liées à la sécurité sociale et à Medicare. L’accroissement des déficits budgétaires déjà élevés incitera probablement les investisseurs en obligations à exiger une prime de risque budgétaire (c.-à-d. des rendements plus élevés). Il est presque impossible de prévoir à quel moment un changement d’humeur se produira, mais il peut être provoqué par des événements comme un budget (comme ce fut le cas au Royaume-Uni en septembre 2022) ou une élection. Une hausse des taux d’intérêt à long terme aurait une incidence défavorable sur les emprunts et sur les valorisations des autres catégories d’actif.

Enfin, les problèmes réglementaires pèseront probablement sur différents secteurs. Biden a proposé de réduire les coûts des médicaments sur ordonnance pour les personnes âgées, de s’attaquer aux monopoles dans le secteur des technologies et de limiter les fusions bancaires. Trump a suggéré de renverser la réglementation qui limite l’utilisation des combustibles fossiles et il est probable qu’il ira de l’avant avec la construction de pipelines. Chaque politique aurait des répercussions variées sur les sociétés dans ces secteurs.

Conclusions

Les politiques de chaque candidat limiteraient (par la réglementation, les droits de douane, l’immigration) et soutiendraient alternativement la croissance (par les dépenses d’infrastructures). Dans un cas comme dans l’autre, il est presque certain que les déficits continueront de s’alourdir (en raison de l’augmentation des dépenses, des engagements pris à l’égard des programmes de sécurité sociale et des baisses d’impôt). Les politiques des deux candidats devraient également contribuer à la poussée de l’inflation (à cause des droits de douane, des baisses d’impôt et de la hausse des dépenses budgétaires). Il n’est pas certain que Trump soit perçu comme étant favorable au milieu des affaires. Les baisses d’impôt et la déréglementation de 2016 sont déjà prises en compte dans les attentes, tandis que ses nouvelles politiques pourraient ne pas être aussi favorables pour les entreprises. Enfin, l’augmentation des émissions de titres de créance et de titres du Trésor ne sera que légèrement atténuée par la récente annonce de la Fed visant à ralentir le resserrement quantitatif, et nous continuons à surveiller de près l’humeur des investisseurs à cet égard. Nous continuons aussi à suivre l’évolution de l’élection et à gérer les portefeuilles conformément à notre philosophie de placement selon laquelle les paramètres fondamentaux comptent dans l’évaluation des titres.

Marchés financiers

Le ton du marché est optimiste depuis le début de l’année grâce à des données sur l’économie et l’inflation plus solides. Malgré ces bonnes nouvelles, les banques centrales ont généralement maintenu une politique expansionniste, la Banque nationale suisse devenant la première banque centrale du G10 à réduire les taux d’intérêt au cours du présent cycle. On s’attendait par conséquent à un atterrissage en douceur, ce qui a fait fortement progresser les actions mondiales. Pour la première fois depuis plus de dix ans, l’indice S&P 500 a enregistré des gains importants pendant plusieurs trimestres consécutifs, clôturant le premier trimestre avec une hausse de 10,6 %. Ailleurs, même les taux directeurs plus élevés n’ont pas assombri l’humeur, alors que la Banque du Japon a réagi au raffermissement de la conjoncture économique et à l’inflation en mettant fin à sa politique de taux d’intérêt négatifs, tout en rassurant les marchés sur la persistance des faibles taux d’intérêt. Par conséquent, même si les taux directeurs ont augmenté, le yen s’est révélé la monnaie la moins performante au sein du G10, atteignant un creux intrajournalier de 160 par rapport au dollar américain pour la première fois depuis 1990. L’indice Nikkei a toutefois bien réagi à la politique toujours expansionniste et a enregistré son meilleur rendement trimestriel depuis 2009, progressant de 21,4 % et dépassant finalement son sommet de 1989. Les actions ont affiché des gains à l’échelle mondiale et grimpé de façon constante semaine après semaine. D’autres catégories d’actif ont participé à la remontée : les écarts des obligations de sociétés se sont considérablement resserrés, à commencer par les obligations à haut rendement , les prix du pétrole ont bondi (hausse de 16,1 % du WTI) tout comme l’or (hausse de 8,1 %). Le dollar américain s’est apprécié par rapport à toutes les monnaies du G10 et l’indice du dollar a avancé de 3,1 % au cours du trimestre.

L’enthousiasme est toutefois retombé en avril, la plupart des actifs risqués perdant un peu de terrain. Les participants aux marchés ont commencé à s’inquiéter des constantes hausses inattendues de l’inflation aux États-Unis, qui ont clairement montré une tendance dans la mauvaise direction pour la Fed. Les marchés obligataires ont revu à la baisse leurs attentes quant aux baisses de taux de la Fed. Ils anticipaient à la fin d’avril une ou deux baisses pour 2024, comparativement à six ou sept en début d’année; les taux d’intérêt ont augmenté dans l’ensemble de la structure des échéances. L’indice des obligations universelles FTSE Canada a reculé de 1,2 % au premier trimestre et de 2 % en avril. La hausse de l’inflation a repoussé la première baisse de taux à septembre et les taux des obligations du Trésor américain à 10 ans ont augmenté d’environ 90 points de base au total depuis le début de l’année. Les actions se sont repliées et l’indice S&P 500 a cédé 4,1 % en avril, après cinq mois consécutifs de gains. Les titres des « sept magnifiques » ont participé au repli, mais ont surpassé l’indice général, reculant de 2,3 % au cours du mois. Depuis le début du trimestre, les sociétés au sein de l’indice S&P 500 ont déclaré de solides bénéfices se situant entre 6 % et 10 %. Pourtant, les cours n’ont pas réagi positivement à ces résultats, car les valorisations ont commencé à être remises en question par la hausse des taux d’intérêt. Les sociétés dont les marges d’exploitation se sont resserrées ont été particulièrement vulnérables à la faiblesse des cours, les investisseurs recherchant des sociétés de qualité supérieure.

Stratégie de portefeuille

Les investisseurs sont de plus en plus préoccupés par la recrudescence de l’inflation aux États-Unis. Même si la Fed a déclaré qu’elle allait probablement baisser les taux à sa prochaine intervention, il sera de plus en plus difficile de maîtriser l’inflation tant que l’économie restera vigoureuse. Les États-Unis se distinguent des autres pays, et la prochaine élection pourrait entraîner des changements de politique relativement à la réglementation et à la gestion budgétaire qui auront une incidence sur les niveaux d’endettement et l’inflation.

Au Canada, la situation est claire : les ménages, les entreprises et le gouvernement ressentent tous le poids de la hausse des taux d’intérêt sur les niveaux d’endettement élevés. Le coussin de sécurité des Canadiens augmente et les engagements à l’égard de projets et d’achats importants diminuent. La Banque du Canada devrait donc commencer sa campagne d’assouplissement de la politique monétaire au cours des prochains mois. Étant donné que les taux canadiens ont suivi la trajectoire à la hausse des taux américains, nous croyons que les taux actuels atteindront un sommet à court terme.

Dans les portefeuilles équilibrés, nous avons réduit la sous-pondération des actions et, après la hausse des taux d’intérêt en avril, nous avons ramené la sous-pondération des titres à revenu fixe à un niveau neutre. Nous continuons à sous-pondérer les actions, car nous prévoyons que les taux d’intérêt élevés exerceront des pressions sur les valorisations. Nous continuons également à surpondérer légèrement les liquidités, car les rendements demeurent attrayants. Les portefeuilles de titres à revenu fixe ont une durée et une répartition sectorielle relativement neutres, la surpondération des obligations provinciales compensant la légère sous-pondération des obligations de sociétés dont les écarts sont faibles (les valorisations sont élevées). Les portefeuilles d’actions fondamentales ont réduit leurs placements défensifs et privilégié les sociétés qui enregistrent des rendements supérieurs dans des cycles industriels robustes, en raison de l’amélioration des données sur le secteur manufacturier mondial. Les sociétés liées aux matières premières et les fabricants industriels figurent parmi les positions surpondérées. Nous continuerons de suivre la campagne électorale aux États-Unis et nous évaluerons ses incidences sur nos perspectives fondamentales, ainsi que celles de l’évolution de la trajectoire de l’activité économique, de l’inflation et des politiques.