L’année 2023 a débuté sous le signe de la prudence, sous l’influence principalement du contexte de marché de l’année précédente, qui avait été le théâtre de plusieurs nouveautés. En 2022, les investisseurs avaient enregistré pour la première fois des rendements négatifs importants à la fois pour les actions et les placements à revenu fixe traditionnels au cours d’une année civile. De nombreux régimes de retraite à prestations déterminées (PD) avaient également vu leur santé financière évoluer rapidement, passant d’un déficit à un excédent important malgré des conditions de marché difficiles. Les rendements ont connu un beau rebondissement en 2023, après bien des hauts et des bas. Cet article revient sur 2023 et offre des perspectives sur l’année à venir.

Des taux d’intérêt surprenants

La hausse rapide des taux d’intérêt a surpris de nombreux investisseurs, avec des conséquences variables selon les types d’investisseurs. Les investisseurs ayant un objectif de rendement total, comme les fonds de dotation, les fondations et les fiducies autochtones, ont vu la valeur marchande de leurs portefeuilles chuter en 2022, à cause des rendements négatifs à la fois des actions et des titres à revenu fixe. En revanche, en dépit des rendements négatifs des actifs, de nombreux régimes de retraite à PD ont vu leurs déficits faire place à des excédents, car la diminution du passif a dépassé la baisse des actifs.

La hausse des taux s’est traduite par des rendements plus avantageux à long terme pour les titres à revenu fixe. Alors qu’auparavant, les discussions portaient sur la réduction de la pondération des titres à revenu fixe, elles se sont tournées en 2023 vers l’évaluation des avantages qu’apporterait au contraire une pondération accrue de ces titres pour tous les types d’investisseurs.

Tour d’équilibriste

Pour les entités axées sur le rendement global, telles que les fonds de dotation, les fondations et les fiducies autochtones, l’amélioration des perspectives des titres à revenu fixe était une bonne nouvelle. Toutefois, les données historiques donnent à penser que la hausse des taux des titres à revenu fixe peut être le signe d’une baisse des rendements boursiers (voir « Le défi de la boule de cristal » ci-dessous).

Les organismes de bienfaisance enregistrés doivent composer en outre avec les conséquences de l’augmentation du contingent des versements (CV) annuel minimal, qui est passé de 3,5 à 5,0 % en 2023. Ce changement pourrait inciter les organismes de bienfaisance à viser des rendements plus élevés ou à accepter une marge de rendement supplémentaire plus faible pour répondre au CV plus élevé.

La perspective d’une hausse des rendements des titres à revenu fixe et d’une baisse potentielle des rendements boursiers a représenté pour les investisseurs une occasion de réévaluer leur stratégie de répartition de l’actif pour s’assurer qu’elle correspond à leurs objectifs, en particulier si leur pondération des titres à revenu fixe était habituellement faible ou largement en dessous de la répartition cible.

Des occasions à saisir

Début 2023, de nombreux régimes de retraite à PD ont vu leur santé financière s’améliorer grandement, après des décennies de cotisations supplémentaires pour contrebalancer les effets défavorables de la baisse des taux d’intérêt et de la croissance plus importante du passif que de l’actif en conséquence. Cette meilleure position financière a offert l’occasion de revoir les stratégies de répartition de l’actif à long terme et les niveaux de risque.

Les mesures spécifiques que les régimes de retraite à PD peuvent prendre varient en fonction du type de régime (p. ex., d’entreprise, universitaire ou public), des mesures de passif actuarielles qui dictent l’évaluation du risque, et d’autres facteurs, tels que l’ouverture ou la fermeture du régime à de nouveaux participants et l’échéance du régime (p. ex., pourcentage de participants actifs par rapport aux retraités et aux participants bénéficiant de droits différés). À tout le moins, pour les régimes dont la position de capitalisation s’était renforcée, il semblait pertinent d’aborder les avantages qu’apporterait une réduction du risque et les compromis envisageables en la matière.

Bien qu’il soit difficile de savoir dans quelle mesure les régimes de retraite à PD ont saisi cette occasion de réduire le risque et d’accroître leur pondération des titres à revenu fixe, les activités de recherche de titres à revenu fixe ont augmenté vers la fin de 2023, ce qui pourrait indiquer une tendance des comités à réévaluer leur stratégie de répartition de l’actif. Toutefois, il est évident que les marchés des titres à revenu fixe et des actions ont tous deux connu une année 2023 en dents de scie. Les taux des obligations à long terme ont grimpé davantage à la fin du troisième trimestre et au début du quatrième trimestre, avant de chuter par la suite, ce qui a entraîné une forte remontée des titres à revenu fixe à long terme, avec des rendements supérieurs à ceux des principaux marchés boursiers. Les rendements plus élevés des titres à revenu fixe sont probablement attribuables au fait que les passifs ont connu une plus forte augmentation que les actifs au quatrième trimestre, ce qui a en partie limité l’amélioration antérieure de la capitalisation des régimes de retraite à PD.

Un moyen de gestion du risque qui a encore été largement appliqué a été la réduction du risque à travers l’acquisition de rentes, en particulier dans le cas des régimes de retraite à PD d’entreprise, car cette transaction peut réduire l’incidence des régimes de retraite à PD sur les bilans d’une entreprise. Beaucoup des sociétés ayant choisi la voie de l’achat de rentes pour réduire leurs risques l’ont fait lorsque l’inflation était faible. Selon l’ampleur des augmentations des prestations de retraite liées à l’inflation, ces sociétés pourraient subir des pressions des retraités demandant des hausses ponctuelles des prestations de retraite dans le contexte actuel de forte inflation. Dans le cas du rachat d’une rente, la structure est telle qu’après la transaction, il n’y a plus de groupe d’actifs réservé auprès du promoteur du régime aux participants visés par le rachat, ce qui signifie que la seule source de financement pour les augmentations ponctuelles serait le bilan de la société.

Les titans de la technologie augmentent la concentration du marché

En 2023, les rendements boursiers ont été dominés par les actions américaines à mégacapitalisation, en particulier dans le secteur des technologies de l’information, grand bénéficiaire de l’enthousiasme des investisseurs pour l’intelligence artificielle (IA), ce qui a aggravé les problèmes de concentration de l’indice S&P 500. Comme le montre la figure 1, les dix principaux titres de l’indice S&P 500 représentaient près d’un tiers de l’indice à la fin de 2023.

Figure 1 : Pondération des dix principaux titres de l’indice S&P 500

Source : Groupe financier Connor, Clark & Lunn et S&P Global Market Intelligence.

Les actions américaines représentent généralement la composante individuelle la plus importante des portefeuilles de nombreux investisseurs. Les prochaines réunions du comité devraient inclure des discussions sur la concentration croissante du marché des actions américaines. Cela ne signifie pas que le secteur américain des technologies de l’information cessera d’enregistrer de bons résultats au cours de la prochaine décennie. Toutefois, il est prudent de tenir compte des avantages qu’apporte la diversification du portefeuille et d’évaluer les options de gestion des risques de baisse en cas de résultats négatifs.

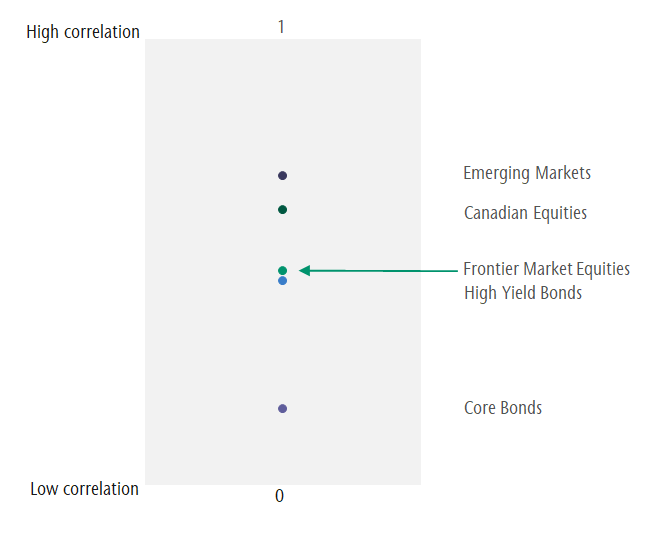

La diversification au sein des marchés boursiers est une option, par exemple l’exploitation des qualités moins corrélées des marchés émergents par rapport à celles des marchés développés ou la combinaison d’un style de placement axé sur la valeur avec un portefeuille de croissance. Toutefois, une diversification au moyen de placements dans des titres à revenu fixe et des marchés privés peut s’avérer plus avantageuse. Ainsi, toute stratégie de diversification devrait inclure un large éventail d’occasions de placement sans se limiter aux actions.

Expériences contrastées sur les marchés privés

Au cours des 10 dernières années environ, les marchés privés ont enregistré d’importantes entrées de fonds en provenance des investisseurs institutionnels. En 2023, les rendements ont été contrastés entre les différents marchés privés. L’immobilier commercial a fait couler de l’encre pour deux raisons. Tout d’abord, les conséquences persistantes de la pandémie de COVID-19 sur le secteur des immeubles de bureaux ont entraîné une baisse des valorisations boursières. Deuxièmement, certains gestionnaires immobiliers commerciaux ont connu des problèmes de liquidité, ce qui a retardé les demandes de désinvestissement. Les autres secteurs de l’immobilier se sont bien comportés, ce qui a permis de compenser le recul du secteur des immeubles de bureaux dans les portefeuilles diversifiés et d’améliorer les perspectives du marché pour 2024 et à long terme.

Les marchés des actions de sociétés fermées ont aussi connu des difficultés en 2022-2023, mais les prévisions pour 2024 et au-delà sont beaucoup plus positives. En revanche, le marché des infrastructures a enregistré des résultats remarquables en 2023 et semble bien positionné pour l’avenir. Les infrastructures sont de plus en plus considérées comme essentielles pour soutenir les projets d’énergie propre et réduire la dépendance aux actifs à forte intensité carbone, dans le cadre des efforts mondiaux pour faire face au risque climatique. La réussite de la transition énergétique demandera de nouvelles infrastructures, basées sur des sources d’énergie renouvelable, partout dans le monde.

Le défi de la boule de cristal

Il n’est pas facile de prévoir les rendements. Par exemple, un sondage mené par Horizon Actuarial Services auprès de gestionnaires et de consultants en placement américains a révélé qu’ils avaient considérablement sous-estimé la vigueur du marché boursier américain pour la période de 10 ans terminée le 31 décembre 2022, et qu’au contraire, ils avaient surestimé les rendements plus faibles des marchés émergents. Les prévisions de rendement annualisé moyen des actions américaines s’élevaient à 5,9 %, alors que leur rendement réel a été de 12,6 %. Quant aux actions des marchés émergents, leur rendement prévu était de 7,5 %, mais elles n’ont affiché un rendement que de 1,8 % (tous les rendements sont en dollars américains).

Il y a toutefois une corrélation historique entre les taux de rendement et les perspectives de rendement des marchés boursiers. La figure 2 illustre la distribution des rendements historiques sur 10 ans de l’indice S&P 500. Les barres vertes représentent les moments où les taux des obligations du gouvernement américain à 10 ans étaient inférieurs à 3,5 % au début de la période de 10 ans, tandis que les barres dorées indiquent les rendements lorsque les taux initiaux étaient entre 3,5 % et 5 %. Par exemple, lorsque les taux étaient inférieurs à 3,5 %, environ 20 % des rendements se situaient autour de 17,5 %. Le rendement annualisé moyen global de l’indice S&P 500 lorsque les taux étaient inférieurs à 3,5 % était de 10,8 %. À l’inverse, lorsque les taux étaient plus élevés, comme tels de la fin de 2023, le rendement annualisé moyen de l’indice était de 6,7 %.

Figure 2 : Rendements des actions américaines selon le niveau des taux des titres à revenu fixe

Source : Groupe financier Connor, Clark & Lunn.

Malgré la récente baisse des taux, les prévisions de rendement à long terme des titres à revenu fixe demeurent plus élevées que ce que nous avons observé depuis un certain temps. Le niveau des taux au moment de la rédaction du présent article indique également la possibilité d’une baisse des rendements boursiers à long terme par rapport aux hautes performances antérieures.

En ce qui concerne les marchés privés, il est difficile d’établir des généralités, car les perspectives dépendent fortement de la stratégie de placement spécifique. Il est donc important de communiquer avec vos gestionnaires de marché privé pour comprendre leurs prévisions de rendement et évaluer le risque de contraintes de liquidité, telles que celles récemment observées dans certaines stratégies d’immobilier commercial.

Sur d’autres marchés privés, comme celui de la dette privée, le contexte actuel a probablement favorisé le potentiel de rendement relatif, ce qui pourrait susciter un intérêt accru de la part de tous les types d’investisseurs. Comme nous l’avons mentionné plus tôt, l’accent mis sur la transition énergétique pour faire face au risque climatique devrait stimuler l’intérêt pour les stratégies d’infrastructures énergétiques spécialisées. Les conditions sont également réunies aujourd’hui pour envisager des actifs plus liquides et à rendement plus élevé, comme les prêts hypothécaires commerciaux, qui peuvent profiter de la hausse actuelle des taux.

2024 : Garder le cap en période d’incertitude

Au moment d’examiner les résultats de 2023, votre comité accueillera probablement avec soulagement les solides rendements totaux positifs du portefeuille. Le quatrième trimestre a rappelé aux régimes de retraite à PD envisageant une stratégie de réduction du risque que l’occasion de tirer parti d’une situation financière plus saine ne durerait pas indéfiniment et que sous certains scénarios, la baisse des taux de rendement (et une augmentation subséquente du passif) pourrait l’emporter.

Le marché ayant enregistré les meilleures performances en 2023 a été celui des actions américaines à grande capitalisation, qui a profité de l’enthousiasme suscité par l’IA. Même si les répercussions positives de l’innovation technologique pourraient durer, cela se jouera dans un contexte économique, social et politique difficile, avec des incertitudes connexes. Les risques géopolitiques, y compris les élections américaines, les conflits au Moyen-Orient et en Europe, et la rivalité sino-américaine, pourraient avoir des répercussions importantes sur les perspectives à court terme des marchés en 2024.

Eu égard aux diverses dynamiques soulignées, assurez-vous que la question de savoir si votre profil risque-rendement est en phase avec vos objectifs soit bien abordée lors des réunions du comité.