Commentary

Perspectives de mars 2023 : L’inflation comporte certains avantages

March 15, 2023

Il faut parfois oublier les leçons que nous avons apprises pour mieux comprendre la nouvelle réalité.

Le plus récent cycle économique se distingue par ses nombreux aspects inhabituels, dont plusieurs sont attribuables à l’inflation élevée, une situation qui ne s’était pas vue depuis plus de 40 ans et qui est donc inconnue de la majorité des participants aux marchés. Mentionnons, par exemple, le rythme des hausses de taux de la Réserve fédérale américaine et la Banque du Canada au cours des 12 derniers mois qui a été parmi les plus rapides depuis les années 1980, mais qui semblent avoir été plus ou moins efficaces pour mater l’inflation selon certains indicateurs. La vigueur des plus récentes données sur l’activité économique de janvier soulève des doutes quant aux probabilités de récession. Toutefois, nous restons convaincus que le resserrement de la politique monétaire permettra d’enrayer les niveaux élevés d’inflation actuels avec une légère récession. Au-delà de l’impact direct sur l’économie, nous constatons également des pressions imprévues au niveau des caisses de retraite britanniques et les banques régionales américaines, ces dernières ayant pris des risques excessifs sans couverture avec des actifs sûrs, tels que les bons du Trésor américains ! Nous sommes d’avis que le parcours menant à la récession ne sera pas linéaire et nous nous attendons aussi à ce que la progression se fasse en dents de scie, le temps que les investisseurs oublient les leçons du passé afin de pouvoir comprendre les signaux et les corrélations dans un nouveau contexte d’inflation élevée.

L’inflation agit comme un frein

Bien que cela puisse être contre-intuitif, l’inflation semble avoir pour effet de protéger la croissance et indique que le début d’une récession serait retardé. Par exemple, les bénéficiaires de revenus indexés sur l’inflation, notamment de régimes de retraite, commencent tout juste à profiter d’une augmentation de leurs prestations mensuelles, ce qui pourrait les inciter à accroître leurs dépenses en termes nominaux. Qui plus est, les taux d’inflation sont en baisse avant même le début d’une récession, ce qui est très inhabituel, car la baisse de l’inflation est généralement consécutive à une diminution des bénéfices des sociétés et à des mises à pied de travailleurs qui entraînent l’économie en récession. La situation est différente cette année, car le redressement des chaînes d’approvisionnement a contribué à faire ralentir l’inflation globale. Ce dernier a passé de son sommet en 2022 à un peu plus de 3 % sur les derniers 3 mois. Ainsi, avant même que le plein effet de la politique monétaire se fasse ressentir, un apaisement de l’inflation pourrait favoriser le revenu réel du travail en cette période de fin de cycle.

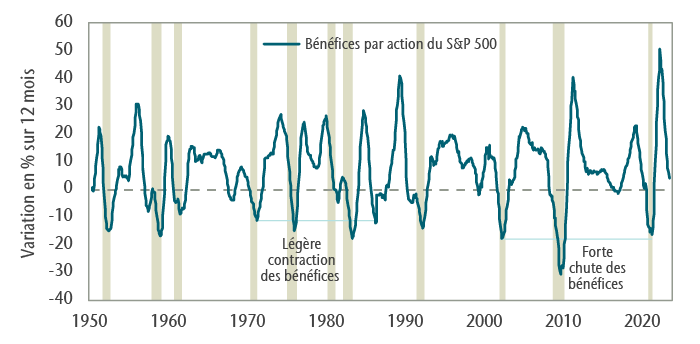

Du côté des entreprises, il convient de noter que les contractions des bénéfices par action étaient moins sévères pendant les récessions qui ont eu lieu dans les années 1970 et 1980 que lors de celles qui se sont produites depuis les années 1990. Lors des pires récessions d’après guerre, les bénéfices ont reculé d’environ 16 % en moyenne, tandis qu’ils ont plongé de 30 à 35 % en moyenne depuis les années 1990, une période de ralentissement important de l’économie et de l’inflation (voir le graphique 1). Il ne fait aucun doute que ces brusques chutes récentes sont attribuables aux multiples crises financières qui se sont produites, comparativement aux récessions plus normales causées par la politique qui ont eu lieu au cours des décennies précédentes. Il n’en demeure pas moins que l’inflation est utilisée comme motif par les entreprises pour justifier les hausses de prix leur permettant de protéger leurs marges de profit et leurs bénéfices qui subissent des pressions en période de ralentissement économique. L’inflation diminue également la valeur future de la dette des particuliers et des entreprises, et les hausses de taux pourraient les inciter à en rembourser une partie en puisant dans leur épargne excédentaire, contribuant à assainir leur bilan.

Graphique 1 : Contraction des bénéfices durant les périodes de récession

Remarque : Les zones ombrées correspondent aux récessions aux États-Unis.

Maintenant, une récession est-elle évitable?

Nous croyons qu’une récession aura lieu à court terme et que les règles du marché ne tiennent plus, ce qui envoie des signaux importants, mais confus. Les signaux de récession proviennent souvent des secteurs de la fabrication. Les cycles économiques qui évoluent en fonction du resserrement de la politique monétaire se retrouvent en récession à cause des secteurs dépendants des emprunts, comme ceux de l’immobilier, de l’automobile et des gros électroménagers. Il n’est donc pas étonnant d’apprendre qu’environ la moitié des indices des directeurs d’achat à l’échelle mondiale se trouvent en territoire baissier, tout comme le marché immobilier de la revente, de l’automobile et de la vente au détail des pays développés.

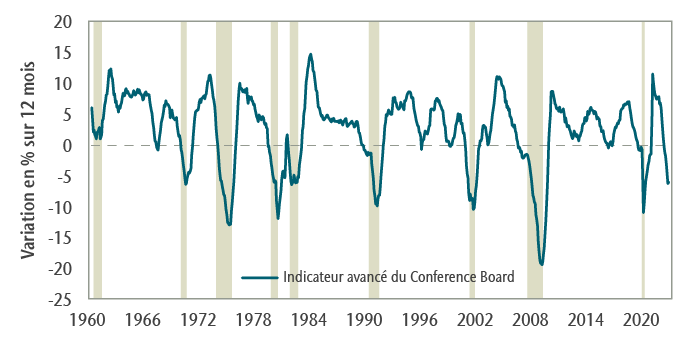

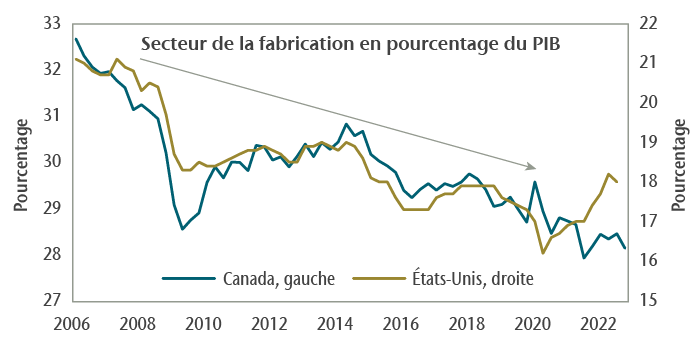

L’indice économique avancé (LEI) du Conference Board est un indicateur souvent utilisé dans les prévisions (LEI, voir le graphique 2). Depuis 1960, le LEI n’a jamais envoyé de faux signaux de récession après avoir reculé sur 12 mois durant trois mois consécutifs. En janvier, il enregistrait un recul pour un septième mois d’affilée. Cela semble contredire les données qui signalent une activité vigoureuse à l’heure actuelle. Quatre des dix composantes qui forment le LEI sont liées au secteur des biens : le nombre d’heures travaillées dans la fabrication, le volume de nouvelles commandes dans la fabrication, les commandes de biens d’équipement hors défense et les permis de construire. Les autres composantes sont des données financières ou relatives aux attentes des consommateurs. Pourtant, au cours des dernières années, les dépenses personnelles de consommation aux États-Unis ont été principalement orientées vers les biens, puis maintenant les services, à commencer par l’hôtellerie et les voyages, les soins personnels, les soins de santé, le transport aérien et les loisirs, les transports en commun, et les repas au restaurant depuis six mois. De la même façon, tous les secteurs des services ont bénéficié de la création vigoureuse de 517 000 emplois en janvier, surtout dans les loisirs et l’hôtellerie où il s’est créé 25 % des emplois, ou 128 000. Soulignons que l’importance des secteurs de la fabrication a diminué en raison de l’évolution de l’économie. De fait, leur contribution au produit intérieur brut a reculé d’environ cinq points de pourcentage tant aux États-Unis qu’au Canada durant les dix dernières années (voir le graphique 3). Certains signaux, sans être faux, sont peut-être influencés par la normalisation inhabituelle des dépenses et retardent le début de la récession qui mettra un terme au cycle économique. Il s’agit néanmoins d’un indicateur clé qu’il faut continuer à suivre de près, à notre avis.

Graphique 2 : Un recul du LEI sur 12 mois a toujours donné lieu à une récession.

Remarque : Les zones ombrées correspondent aux récessions aux États-Unis.

Graphique 3 : Baisse du secteur de la fabrication.

Voici deux autres points qui sont dignes de mention. Premièrement, les derniers cycles économiques ont créé des attentes selon lesquelles les banques centrales se devaient d’intervenir, et que les données allaient être digérées et faire l’objet d’une réaction instantanée. L’impatience est aux antipodes des longues périodes associées aux décisions de politique monétaire, surtout dans les périodes où nous semblons faire front commun pour limiter les dommages. Certaines entreprises semblent garder leurs employés par crainte de ne plus pouvoir embaucher plus tard. Au Canada, les banques à charte allongent maintenant la durée des prêts hypothécaires à taux variable à plus de 35 ans afin d’éviter les variations des mensualités à court terme. Deuxièmement, la trajectoire menant vers une récession pourrait ressembler beaucoup à un atterrissage en douceur. Les investisseurs agissent souvent en espérant échapper à la récession qui marque la fin du cycle. Un tel comportement est principalement observé lorsque les indicateurs sont influencés, soit par une politique extraordinaire en période de pandémie ou dans un contexte d’inflation inhabituel. En tenant compte des données disponibles, nous continuons de croire que la politique finira par porter ses fruits et c’est pourquoi nous demeurons prudents.

Marchés financiers

Les gains réalisés en janvier ont été en partie effacés en février. L’optimisme quant à une éventuelle fin des hausses de taux a fait place à la crainte que la vigueur exceptionnelle de l’économie soit un signe que le relèvement des taux a été insuffisant jusqu’à présent. L’inflation a bel et bien ralenti durant les trois derniers mois, mais la hausse soutenue des salaires conjuguée à la productivité anémique montre que la lutte n’est pas terminée. Les préoccupations demeurent également présentes au Canada où l’inflation globale a atteint 5,9 % sur 12 mois, l’un des taux les plus bas parmi les pays développés.

Par conséquent, les taux à 10 ans ont grimpé en février de 41 points de base (pb) au Canada et de 43 pb aux États-Unis, une hausse qui a plus que contrebalancé la baisse observée en janvier. Les écarts de crédit des obligations de sociétés et des obligations provinciales se sont bien maintenus, de sorte que l’indice des obligations universelles FTSE Canada a reculé d’environ 2 %, mais les rendements depuis le début de l’année ont progressé de 1 %. La volatilité du marché boursier est au nombre des facteurs ayant fait reculer l’indice composé S&P/TSX de 2,4 % durant le mois. L’indice demeure toutefois en hausse d’environ 4,8 % depuis le début de l’année. La prudence de février s’est manifestée dans les secteurs plus défensifs qui ont mené le bal, à savoir les biens de consommation de base, les services aux collectivités et l’immobilier, tandis que les secteurs des matériaux, des technologies de l’information et de l’énergie ont fait piètre figure. Notons que les températures plus douces ont pesé sur le secteur de l’énergie et sur l’ensemble des prix des matières premières. En Europe, même si l’inflation a encore grimpé pour atteindre 8,6 % sur 12 mois en janvier, et que le taux d’inflation au Royaume-Uni demeure obstinément au-dessus de 10 %, l’indice MSCI EAFE s’est bien comporté, grâce aux actions liées à la région. L’indice MSCI Marchés émergents a glissé de 4,6 %, cédant une partie des gains enregistrés à la fin de 2022. L’indice S&P 500 a fléchi de 2,4 %, mais continue d’afficher un gain de 3,7 % depuis le début de l’année. La possibilité que la banque centrale durcisse à nouveau le ton a contribué à stabiliser le dollar américain. Après avoir reculé pendant quatre mois d’affilée, l’indice du dollar américain s’est redressé de 2,7 % en février.

En ce début du mois de mars, plusieurs institutions financières liées aux cryptomonnaies et aux technologies (First Republic, Silvergate, Silicon Valley Bank [SVB] et Signature Bank) ont fait état de difficultés liées en partie au retrait de liquidités et à la hausse rapide des taux d’intérêt, les banques centrales ayant énergiquement resserré leur politique monétaire. Le sort des actifs de 319 milliards de dollars américains de SVB est particulièrement remarquable, car il s’agit de la deuxième faillite bancaire en importance de l’histoire des États-Unis. En raison de la baisse de la demande de prêts, des retraits élevés et de la difficulté de réunir des capitaux, la banque a dû vendre des actifs auparavant sans risque : des obligations du Trésor américain. Finalement, SVB a connu des problèmes de liquidité et a été fermée par les organismes de réglementation. La Federal Deposit Insurance Corporation (FDIC), le département du Trésor et la Réserve fédérale ont agi rapidement pour s’assurer que les déposants auront accès à tous leurs fonds, ce qui témoigne de leur soutien au secteur bancaire régional en difficulté aux États-Unis. À l’échelle mondiale, les actions ont été durement touchées, mais les baisses ont surtout touché les titres des banques régionales aux États-Unis; l’indice S&P 500 a reculé de plus de 5 % depuis son sommet du début de mars. Entre-temps, les marchés obligataires ont considérablement revu leurs prévisions de hausses des taux de la Fed pour la quatrième fois en quatre semaines environ. Dans la foulée des premiers jours de la crise, les taux des obligations du Trésor à deux ans ont plongé de 75 pb, et des hausses de taux supplémentaires par la Fed ne sont plus aussi évidentes.

Stratégie de portefeuille

Sur le plan de la répartition de l’actif, les actions demeurent sous-pondérées par rapport aux liquidités dans les portefeuilles équilibrés. Le fort rebond des marchés boursiers qui a eu lieu plus tôt cette année est attribuable à l’espoir de voir l’économie effectuer un atterrissage en douceur. Les gains ont été alimentés par l’augmentation des ratios boursiers, les bénéfices des sociétés ayant ralenti comme prévu. Nous avons profité du redressement des actifs risqués de janvier pour accroître la sous-pondération des actions en réduisant la position dans les actions mondiales en faveur des obligations. Certains effets positifs de l’inflation dont nous avons parlé plus tôt illustrent bien que la trajectoire peut être ponctuée d’indicateurs mitigés et de signaux de diversion. Comme la politique est resserrée depuis un an seulement, nous n’en avons pas encore ressenti les pleins effets. Nous avons réduit la sous-pondération des titres à revenu fixe en raison de l’amélioration des valorisations et de l’augmentation des taux d’intérêt qui offrent maintenant un rendement satisfaisant. Les portefeuilles d’obligations font encore l’objet d’ajustements tactiques, et leur duration est plus longue du fait de l’accroissement des rendements, surtout au Canada. Les portefeuilles d’actions continuent de privilégier les sociétés qui présentent des bénéfices stables et résilients. En raison de l’impact positif de la réouverture de l’économie chinoise à l’échelle mondiale, nous avons augmenté la pondération des secteurs des matières premières et de l’industrie. Nous continuons de croire que la volatilité de même que l’adaptation des investisseurs aux nouveaux défis que pose l’inflation généreront des occasions.